华为又刷屏了。

| |||||||||||||||||||||||||||

华为方面表示,中国境内债券市场快速发展,目前市场容量全球第二,债券融资已成为中国境内重要的融资渠道之一,公司通过境内发债打开境内债券市场,将进一步丰富融资渠道,优化整体融资布局。

华为称,公司运营所需要的资金主要来自于企业自身经营积累、外部融资两部分,以企业自身经营积累为主(过去5年占比约90%),外部融资作为补充(过去5年占比约10%)。“公司经营稳健,现金流充裕。本次发债所获资金将用于持续聚焦ICT基础设施建设,为客户提供更好的产品解决方案与服务。 ”

华为这家全球通信行业巨头正谋求在中国境内发行公募债券。华为本次共注册两期中期票据,各募集30亿元。这60亿元将用于补充公司本部及下属子公司营运资金。

9月11日晚间,华为回应称,公司经营稳健,现金流充裕。华为一直坚持通过合理的融资布局,持续优化资本架构,以确保公司财务稳健。

拟发两期中票募集60亿元

账面现金充裕 补充营运资金

据中国银行间市场交易商协会非金融企业债务融资工具注册系统显示,华为投资控股有限公司(简称“华为”)提交了2019年度第一期/第二期中期票据的注册材料,在境内首次发债。

两期发行规模各30亿元,期限均为3年;第一期的主承销商为工商银行,第二期的主承销商为建设银行,而根据工行、建行关于推荐华为发行中票的函,华为可注册的最大中票发行规模为300亿元,其中,工行推荐其注册发行不超过200亿元,建行推荐其注册发行100亿元。

那么,华为缺钱吗?

根据票据募集说明书显示,华为可谓“不差钱”。近三年及2019年上半年末,公司的货币资金余额分别为1254.82亿元、1572.65亿元、1840.87亿元和2497.31亿元。2018年末货币资金较2017年末增加268.22亿元,增幅为17.06%;2019年上半年度末货币资金较2018年末增加656.44亿元,增幅为35.66%,主要因为公司基于流动性管理需要,持有的货币资金随业务规模增长,保障业务需求。

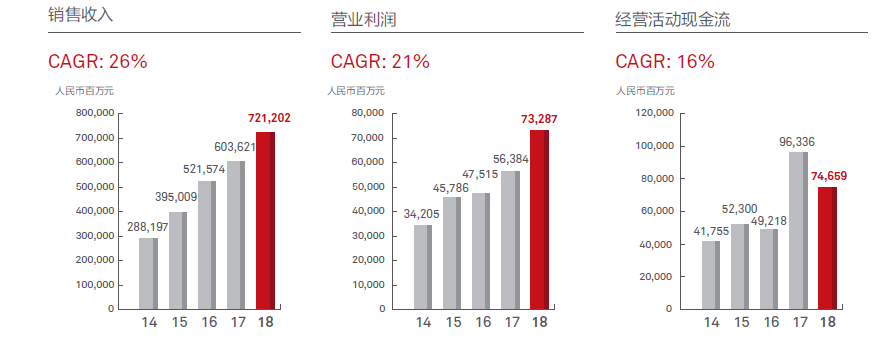

此外,从华为官网披露的财务数据显示,2015-2018年,华为经营活动现金流分别为523亿元、492.18亿元、963.36亿元和746.59亿元。不过,2018年经营活动现金净流量较2017年减少216.77亿元,降幅为22.50%,主要因为2018年加大了研发投入,并且适当增加库存。

从资产负债率来看,近三年及2019年上半年末,华为公司资产负债率分别为68.41%、65.24%、64.99%和65.21%,呈现小幅波动趋势,相对稳定。

前海开源基金首席经济学家杨德龙对中证君表示,华为是我国最优秀的科技企业,华为经营状况非常好,现金情况良好,资金面比较充足,这次发债也是扩大公司融资渠道。

既然华为不缺钱,那为何要发债呢?

根据募集说明书显示,两期中票募集资金均将用于补充公司本部及下属子公司营运资金。而截至2019年6月底,华为在建工程达5项,包括总投资79亿元的贵安华为云数据中心项目、总投资46.6亿元的华为岗头人才公寓项目、总投资38亿元的苏州研发项目、总投资30亿元的华为松山湖终端项目二期以及总投资19亿元的松山湖华为培训学院,拟建项目则有上海青浦研发、武汉海思工厂,总投资分别为109.85亿元和18亿元,以上投资均100%来自自有资金。

此外,根据募集说明书显示,此前华为仅有两家子公司发行过四期美元债和两期点心债,但自2017年2月后未有债券发行。截至2019年上半年末,华为的应付债券余额达307.82亿元。

获得评估机构AAA好评

针对首次在境内发行公募债券,9月11日晚间,华为公司发布媒体回应称,11日公司正式提交发债文件,首次在境内发行公募债券。华为一直坚持通过合理的融资布局,持续优化资本架构,以确保公司财务稳健。本次发债所获资金将用于持续聚焦ICT基础设施建设,为客户提供更好的产品解决方案与服务。

华为称,中国境内债券市场快速发展,目前市场容量全球第二,债券融资已成为中国境内重要的融资渠道之一。公司通过境内发债打开境内债券市场,将进一步丰富融资渠道,优化整体融资布局。

华为表示,公司运营所需要的资金主要来自于企业自身经营积累、外部融资两部分,以企业自身经营积累为主(过去5年占比约90%),外部融资作为补充(过去5年占比约10%)。公司经营稳健,现金流充裕。

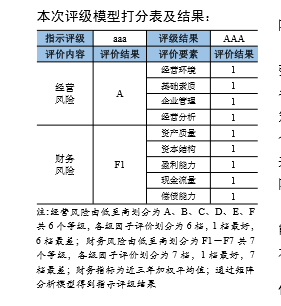

两期评级机构为联合资信评估有限公司,主体长期信用等级和债项评级均为AAA。联合资信主体长期信用等级划分为三等九级,联合资信认为,公司主体偿债风险极小,本期中期票据的偿还能力极强,违约风险极低。

联合资信的评估报告称,华为是一家100%由员工持股的全球领先的信息与通信技术(ICT)基础设施和智能终端提供商。联合资信还列出了华为的七大优势。例如,拥有通信业界完整的、端到端的产品线和融合解决方案,在基础研究、专利规模、底层技术支持、5G技术及标准制定等方面构建了显著的竞争壁垒和规模优势,规模效益和客户资源优势显著等。

联合资信指出,5G产业扩容需要全产业链在工艺水平、技术水平及生产能力等多方面实现协同发展。目前看,通信及电子供应链处在结构升级阶段,整个产业链条实现规模效益尚待时间;且部分核心零部件的产能集中于行业内少数龙头企业,龙头企业的供货稳定性对产业链能否常态发展存在影响。

专家:希望此举为华为起好步

针对华为拟首次在境内发行公募债券,中国人民大学商法研究所所长刘俊海教授对中证君表示,华为首次在境内发行公募债券是一件好事情,这是华为第一次在境内资本市场公开募集的企业债券。虽然华为坚持不上市,但通过公募债券给公众提供投资产品也体现了社会责任担当。不管是机构投资人还是散户投资人,难得遇到投资风险低、回报收益满意的投资品种,甚至是可遇不可求。华为作为全球通信领域龙头企业,投资者容易建立对它的信任感。本次发债一方面有助于改善华为的融资结构,另一方面扩大投资者的债券选择范围。

刘俊海认为,华为是一家主要由员工持股的公司,有劳动者、股东,现在引入境内债权人,构建劳动者、股东、债权人的利益相关者格局,对促进华为公司的可持续发展是有利的。华为不仅在技术上领先同行,而且按照现代企业通行的公司治理原则对标大型跨国公司尤其是上市跨国公司,这样能够在公司治理方面弥补不足,更能让公众了解华为。

刘俊海称,华为公司通过发行公募债券给投资者提供了投资机会,另一方面拿到融资也给自己加压,提高公司透明度,进一步完善公司治理体系,进而增强华为公司的核心竞争力。

(来源:百度 综合)

京公网安备 110105001605号

京公网安备 110105001605号